Assistiamo da qualche tempo, e in maniera piuttosto frequente, ad annunci di aperture di pizzerie, così come ne vediamo aprire sotto i nostri occhi nelle maggiori città. Il centro di questo fenomeno è, per numeri, il capoluogo meneghino, anche se qualcosa sembra muoversi anche nella meno reattiva Roma, volendo restringere il focus sulle due città più importanti. Anche a Napoli e provincia, così come a Caserta, ci sono state tante novità da registrare, ma si è trattato principalmente di ampliamenti (anche importanti e decisamente in belle strutture) di pizzerie e nomi già esistenti sul territorio. Se l’attenzione dei media del settore è attirata soprattutto dal successo di singoli artigiani accreditati come Gino Sorbillo e marchi noti come “Da Michele”, la realtà è fatta di tante insegne meno blasonate. Un panorama più instabile di quello che appare sulle copertine più o meno patinate che oggi vogliamo analizzare usando gli strumenti del marketing.

Il ciclo di vita di un Fenomeno

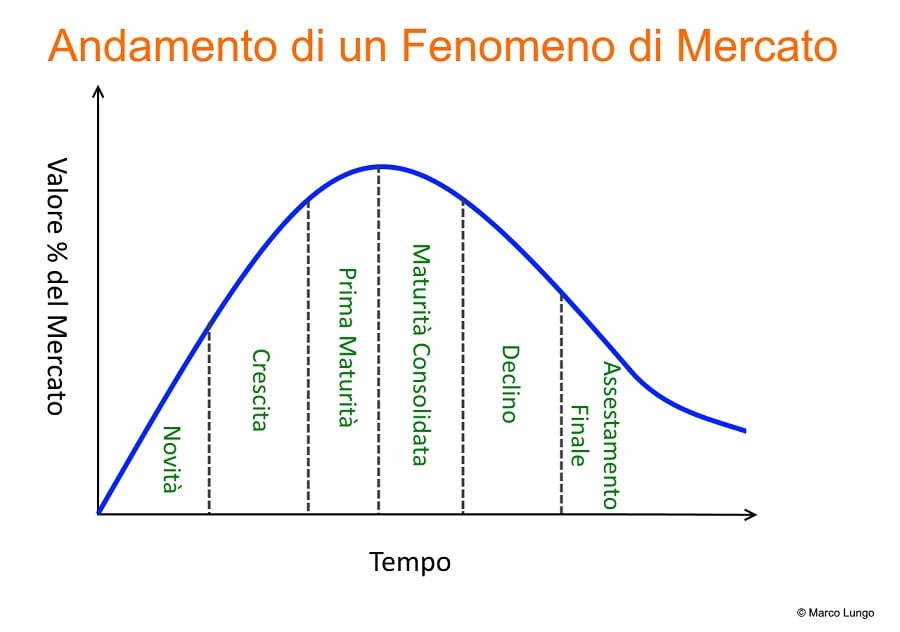

Affrontiamo il fenomeno analiticamente. Prima di tutto, quale è il ciclo di vita classico di un fenomeno? Nel Marketing è cosa nota e si riassume nel grafico successivo:

Nella prima fase temporale, abbiamo la Novità. È il momento in cui chi ha portato Innovazionecomincia a crescere e a farsi notare, è il momento delle cosiddette “tigri” che generano il Fenomeno. Nella seconda fase, quella della Crescita, c’è il primo consolidarsi del Fenomeno sull’onda del primo riscontro del Mercato. Agiscono ancora prevalentemente le tigri, però iniziano già ad esserci i primi Emulatori, i cosiddetti “Followers”. Nella terza fase il Fenomeno incontra la sua Prima Maturità, caratterizzata ancora da una relativa ma minore crescita e un aumento degli Emulatori. Subito dopo, troviamo la prima inversione di tendenza in termini di Valore % del Mercato: è la fase della Maturità Consolidata, in cui aumenta il numero di Emulatori mentre le tigri agiscono sempre meno nel campo specifico o diversificano.

Nelle due fasi di Maturità, si rilevano i fenomeni generati dal numero di Emulatori entrati nel settore cioè quelli che, non portando nessuna innovazione di rilievo, concorrono solo alla saturazione della Domanda di Mercato e, parallelamente, a una diminuzione dei margini e della Qualità Complessiva in quanto spostano la concorrenza sul piano dei prezzi. Ecco quindi il principale motivo dell’inversione di tendenza, non considerando il fatto che la Domanda possa andare incontro di suo a una flessione per motivi non di origine economica. Nel Declino, più o meno rapidamente c’è la riduzione del Fenomeno come entità, ed è la fase in cui iniziano a chiudere le attività a partire dagli Emulatori. Nell’Assestamento Finale, sesta e ultima fase, la maggioranza degli Emulatori è andata incontro a una fine più o meno prematura e a questo punto, generalmente, il mercato avrà un valore complessivo più alto rispetto all’inizio del Fenomeno ma i principali attori rimarranno ancora gli Innovatori e chi, nelle restanti fasi, si sarà distinto portando ulteriori innovazioni o anche solo una forte percezione di Qualità nel Cliente finale.

Ma la ristorazione in Italia, come va?

Con quanto detto fin qui bene in mente, torniamo quindi ad analizzare il mercato della pizza. Partendo dalle considerazioni di uno studio redatto dalla GP.Studios e con il supporto dei dati della FIPE (Federazione Italiana Pubblici Esercizi) più quelli di Infocamere, possiamo imbastire alcune interessanti riflessioni.

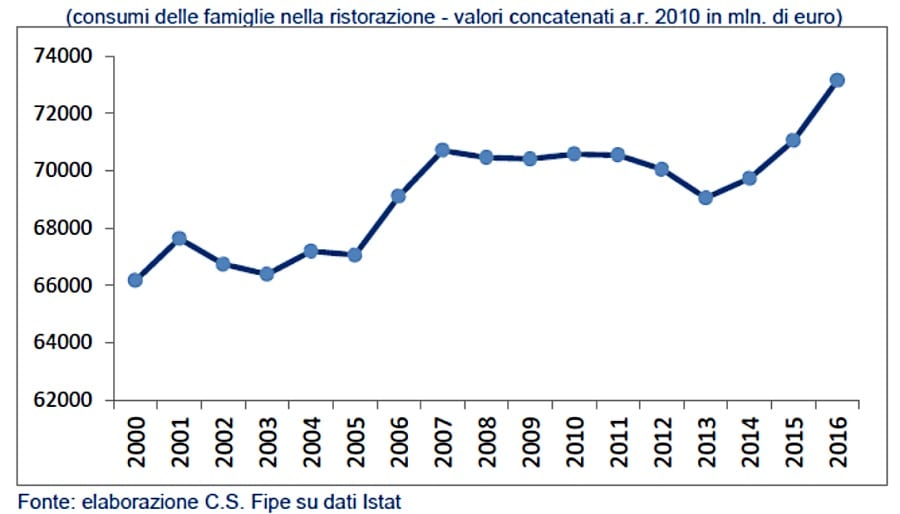

A livello di Mercato, in termini di spesa delle famiglie per frequentare qualsiasi Attività di Ristorazione, i dati riportano una modestissima crescita media - prendendo come anno di riferimento il 2010 - che non supera lo 0,6% annuo complessivo.

Possiamo però notare che dal 2013 c’è stato un aumento della Domanda riportata intorno all’8%. Fino al terzo trimestre 2017 il trend si è sostanzialmente confermato, con però dei primi “cedimenti” a partire dal numero degli occupati del settore. In particolare, tra il secondo e terzo trimestre 2017 si è riportato un calo superiore al 7%. Il calo degli occupati è un sintomo chiave di una prossima discesa dei ricavi, come si può facilmente intuire.

Ancora più indicativo è il saldo tra le aperture e le chiusure delle attività di Ristorazione, un dato che sembra per certi versi inaspettato ma, come tutti i numeri, purtroppo descrive la verità nuda e cruda. Sul dato aggregato di tutte le tipologie di attività di ristorazione, poi, nel 2017 il dato continua ad essere fortemente negativo. Infatti, nei primi nove mesi hanno avviato l’attività 10.835 imprese mentre 19.235 l’hanno cessata determinando un saldo negativo pari a 8.400 unità. (Fonte dati: FIPE – “Ristorazione – Rapporto Annuale 2017”). Un numero che fa riflettere molto, e che possiamo legare ai cosiddetti Emulatori di cui abbiamo parlato in precedenza, nei quali l’improvvisazione nel lavoro specifico è oggi molto elevata, è quello della Vita Media delle Nuove Aperture: due anni. Ancora di più: secondo GP.Studios su elaborazione dati FIPE, come abbiamo visto negli ultimi 5 anni in Italia è cresciuto il numero di aperture di bar e ristoranti (+10%), 31.000 in più come in valore assoluto (e questo si avverte maggiormente nelle grandi città, soprattutto Roma, Milano e Napoli) ma la maggior parte non sopravvive più di 5 anni e, comunque, al netto delle chiusure dello stesso periodo, il saldo tra Aperture e Chiusure rimane complessivamente negativo con cifre in linea con quanto abbiamo appena visto.

I dati di una crisi e il boom apparente

I numeri, quindi, continuano a riportare uno stato di crisi perdurante che ha avuto solo un piccolo cenno di ripresa dal 2013 circa in poi ma che già a metà del 2017 mostra una flessione decisa. Questo è quindi il substrato su cui il fenomeno pizzerie poggia e si fonda. Cosa dicono, quindi, questi elementi? Andando per fatti, ci sembra di poter dire che l’esplosione pizza non abbia in realtà creato un nuovo mercato con nuovi clienti. In altre parole, non ha convinto più gente a uscire da casa, quindi questi clienti sono in realtà uno spostamento di interesse di chi già andava a mangiare fuori più o meno frequentemente e che, questa massa, è stata perlopiù sottratta a ristoranti e trattorie, le quali non propongono o non hanno proposto complessivamente nulla di innovativo o di attraente da anni a questa parte. Tutto questo, in un settore palesemente in crisi nei numeri da almeno dieci anni.

Arrivando alle conclusioni, pensiamo si possa riportare tutto al grafico dell’Andamento di un Fenomeno inizialmente mostrato: ci sono stati degli Innovatori, con Novità legate al prodotto, formule di espansione commerciale o immagine personale. Nella Crescita si sono registrate le prime aperture di emulazione con il Mercato che aveva ancora una Domanda superiore all’Offerta come da manuale ma, con le nuove aperture, si è arrivati alla Prima Maturità in cui il Mercato inizia a fare le prime selezioni dei Competitori. A questo punto, per quello che sembra da questa analisi forse siamo nella prima fase della Maturità Consolidata, con ormai una Domanda che si sta saturando a causa dei Followers (“Tutti vogliono aprire una pizzeria” sembra essere quasi la parola d’ordine dell’ambiente), mentre l’Offerta propone sempre meno spunti di novità. Questo fa presagire che più o meno a breve ci saranno le prime crisi delle pizzerie e, di seguito, le prime chiusure dei meno capaci. Quando avverrà? Ci auguriamo il più tardi possibile ma, purtroppo, con le leggi del Marketing non si scherza e con i numeri reali ancora meno.

a cura di Marco Lungo